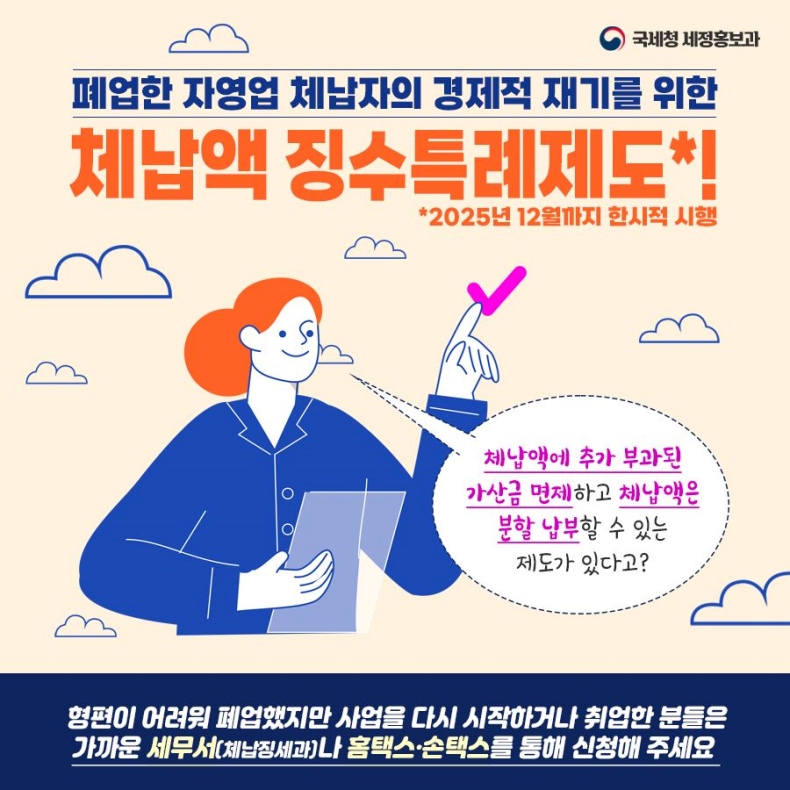

국세청은 형편이 어려워 폐업한 개인사업자가 사업을 다시 시작하거나 취업하는 경우, 체납액에 추가 부과된 가산금을 면제하고 분할 납부를 승인하는 체납액 징수특례제도를 시행하고 있습니다.

이 제도는 2020년 3월부터 2025년 12월까지 한시적으로 시행하는 제도로 아무 때나 신청이 가능하며, 징수특례를 적용받은 납부곤란 체납액만 있는 경우에는 체납이 없다는 사실을 증명하는 납세증명서 발급*도 가능합니다.

*납부곤란 체납액을 별도 표기해 납세증명서 발급

◆ 신청 자격요건

① 사업을 새로 시작하거나 취업하여야 함

(2020년 1월 1일부터 2024년 12월 31일까지의 기간 중)

- 사업자 등록을 신청하고 사업을 개시하며, 신청일 현재 1개월 이상 계속 사업을 하고 있는 경우

- 취업하여 신청일 현재 3개월 이상 근무 중인 경우

② 총수입금액의 평균이 15억 미만이어야 함

- 2021년 12월 31일 이전에 모든 사업을 폐업하고, 최종 폐업일이 속하는 연도를 포함하여 폐업 직전 3개년도 사업소득 총 수입금액의 평균이 15억 원 미만인 경우

③ 종합소득세와 부가가치세의 체납 합계액이 5천만 원 이하*

*신청일 현재 종합소득세(농특세 포함)와 부가가치세 체납액(가산금과 납부 지연가산세 제외) 합계액

④ 체납액 납부의무 소멸을 적용받은 경우는 신청 불가

- 2018년부터 2019년까지 시행한 체납액 납부의무 소멸 특례(조세특례제한법 제99조의 5) 적용 이력이 없어야 함

⑤ 조세 범칙 사실이 없어야 함

- 신청일 직전 5년 이내에 조세범 처벌법에 따라 처벌받은 사실이 없어야 함

- 신청일 현재 조세 범칙사건에 대한 조사가 진행 중이지 않아야 함

◆ 신청 방법

형편이 어려워 폐업했지만 사업을 다시 시작하거나 취업한 분들은 가까운 세무서(체납 징세과)나 홈택스·손택스를 통해 신청해 주세요

신청 시에는 체납액 징수 특례 신청서와 경제적 재기 사실을 증명할 수 있는 서류*를 함께 제출해야 합니다.

* 재직증명서나 급여계좌 거래내역서 등

◆ 체납액 징수 특례가 적용되면?

적용 가능한 것으로 통지받은 납세자에게는 납부 곤란 체납액에 이미 부과되거나 부과될 가산금·납부 지연 가산세를 면제합니다.

납부 곤란 체납액은 최대 5년 동안 분할 납부할 수 있는 세제 혜택이 제공됩니다.

※ 단, 징수 특례를 적용받은 납세자가 총 5회 또는 연속해 3회 이상 분납 약속을 이행하지 않거나, 징수 가능한 다른 재산이 발견된 경우는 특례 적용이 취소될 수 있습니다.

이 누리집은 대한민국 공식 전자정부 누리집입니다.

이 누리집은 대한민국 공식 전자정부 누리집입니다.