/

소득자료 제출, 어렵지 않아요! Q&A로 알아보는 실시간 소득파악 제도

소득자료 제출, 어렵지 않아요! Q&A로 알아보는 실시간 소득파악 제도

소득자료 제출, 어렵지 않아요! Q&A로 알아보는 실시간 소득파악 제도

소득자료 제출, 어렵지 않아요! Q&A로 알아보는 실시간 소득파악 제도

소득자료 제출, 어렵지 않아요! Q&A로 알아보는 실시간 소득파악 제도

소득자료 제출, 어렵지 않아요! Q&A로 알아보는 실시간 소득파악 제도

Q&A로 알아보는 '실시간 소득파악 제도'

"소득자료 제출, 어렵지 않아요!"

■ 소득자료 제출 시 유의사항

1. 소득종류에 맞는 소득자료 제출

원천징수의무자는 소득자의 소득 종류에 맞는 소득자료를 제출해야 합니다.

잘못 제출할 경우 가산세 등 불이익이 발생할 수 있습니다.

2. 인적용역 사업자의 정확한 업종코드 기재

업종코드를 잘못 기재하면 고용보험 적용 대상임에도

고용보험 혜택에서 누락될 수 있으므로 정확한 업종코드를 기재하여

간이지급명세서(거주자의 사업소득)를 제출해야 합니다.

3. 제출기한 내 정확한 소득자료 제출

소득자료(일용근로소득 지급명세서, 간이지급명세서)를 기한 내 제출하지 않거나

원천징수이행상황신고서 상 실제 지급액과 소득자료의 지급액이 서로 다른 경우 가산세가 부과될 수 있습니다.

■ 일용근로소득 지급명세서 Q&A

Q. 일용근로자의 원천징수세액이 0원인 경우에도 일용근로소득 지급명세서를 제출해야 하나요?

A. 네. 원천징수 할 세액이 없어도 일용근로소득을 지급한 경우에는

일용근로소득 지급명세서를 제출해야 합니다.

Q. 고용보험을 위해 '근로내용 확인신고서'를 제출한 경우에 지급명세서를 제출해야 하나요?

A. 고용노동부(근로복지공단)에 '근로내용 확인신고서'를 제출하실 때

①사업자등록번호와 ②국세청 일용근로소득 신고란을 작성하여 제출하시면,

국세청에 일용근로소득 지급명세서를 제출한 것으로 봅니다. (소득령§213④)

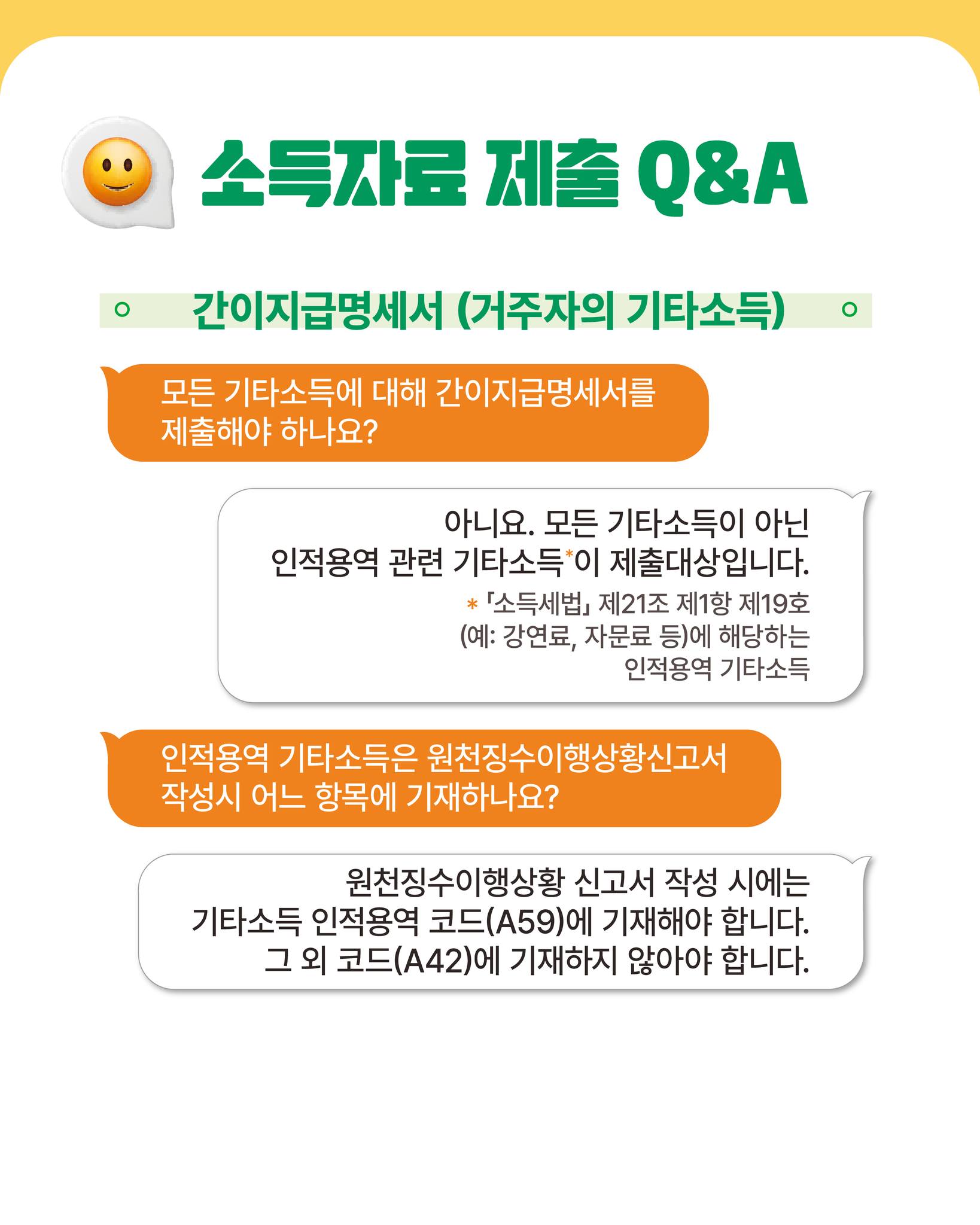

■ 간이지급명세서 (거주자의 기타소득) Q&A

Q. 모든 기타소득에 대해 간이지급명세서를 제출해야 하나요?

A. 아니요. 모든 기타소득이 아닌 인적용역 관련 기타소득*이 제출대상입니다.

*「소득세법」 제21조 제1항 제19호(예: 강연료, 자문료 등)에 해당하는 인적용역 기타소득

Q. 인적용역 기타소득은 원천징수이행상황신고서 작성 시 어느 항목에 기재하나요?

A. 원천징수이행상황 신고서 작성 시에는 기타소득 인적용역 코드(A59)에 기재해야 합니다.

그 외 코드(A42)에 기재하지 않아야 합니다.

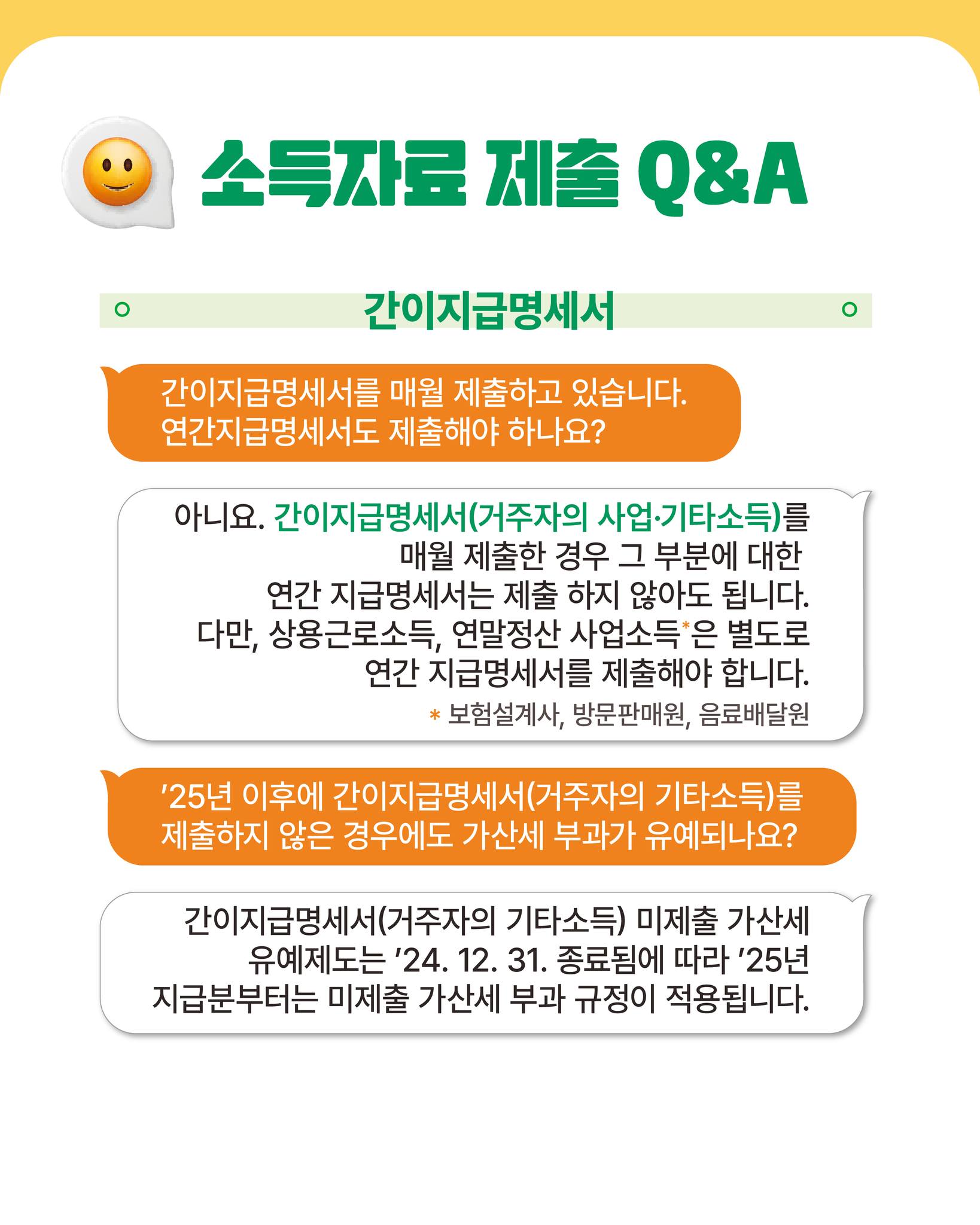

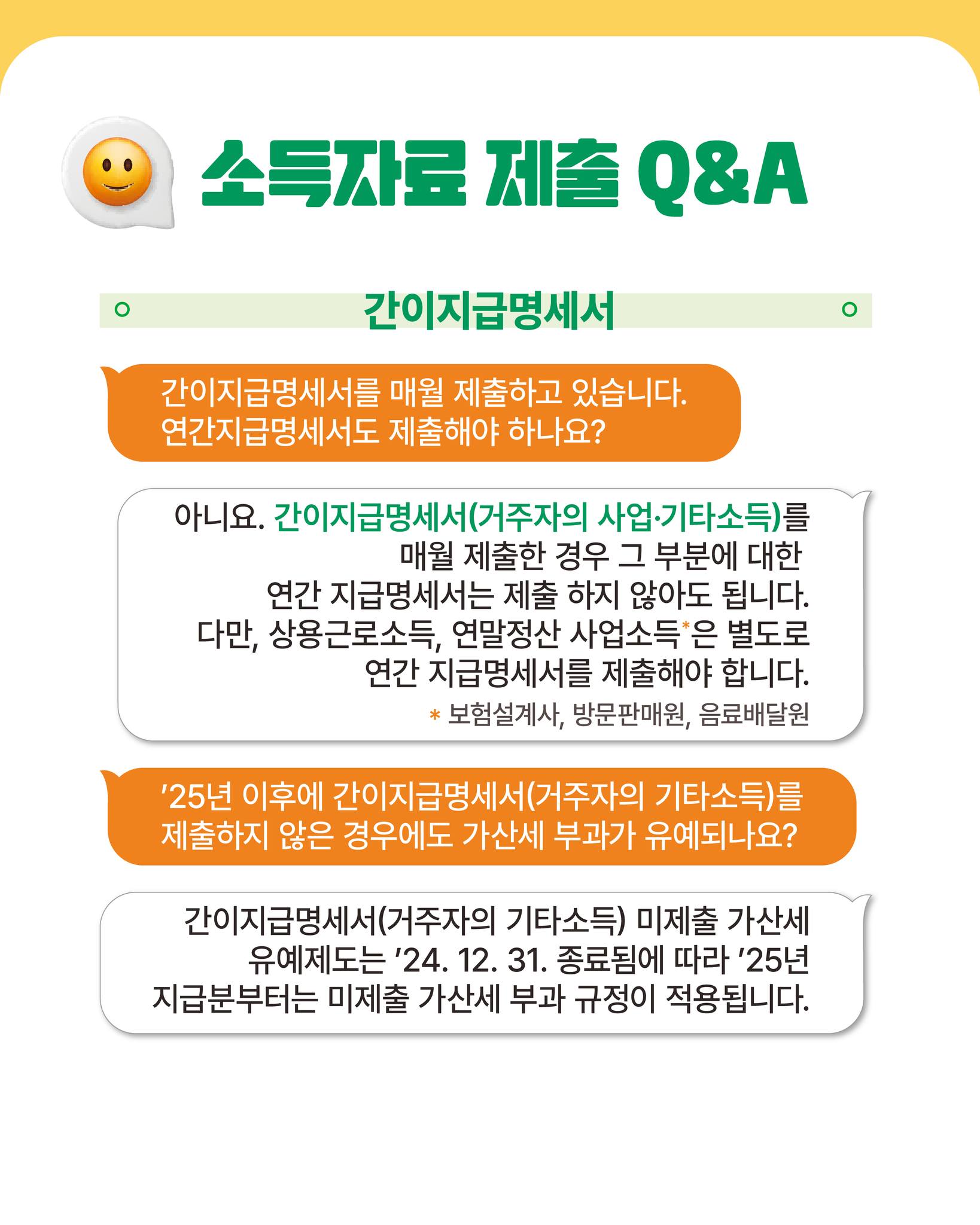

■ 간이지급명세서 Q&A

Q. 간이지급명세서를 매월 제출하고 있습니다. 연간지급명세서도 제출해야 하나요?

A. 아니요. 간이지급명세서(거주자의 사업·기타소득)를 매월 제출한 경우

그 부분에 대한 연간 지급명세서는 제출하지 않아도 됩니다.

다만, 상용근로소득, 연말정산 사업소득*은 별도로 연간 지급명세서를 제출해야 합니다."

* 보험설계사, 방문판매원, 음료배달원

Q. '25년 이후에 간이지급명세서(거주자의 기타소득)를 제출하지 않은 경우에도 가산세 부과가 유예되나요?

A. 간이지급명세서(거주자의 기타소득) 미제출 가산세 유예제도는

'24. 12. 31. 종료됨에 따라 '25년 지급분부터는 미제출 가산세 부과 규정이 적용됩니다.

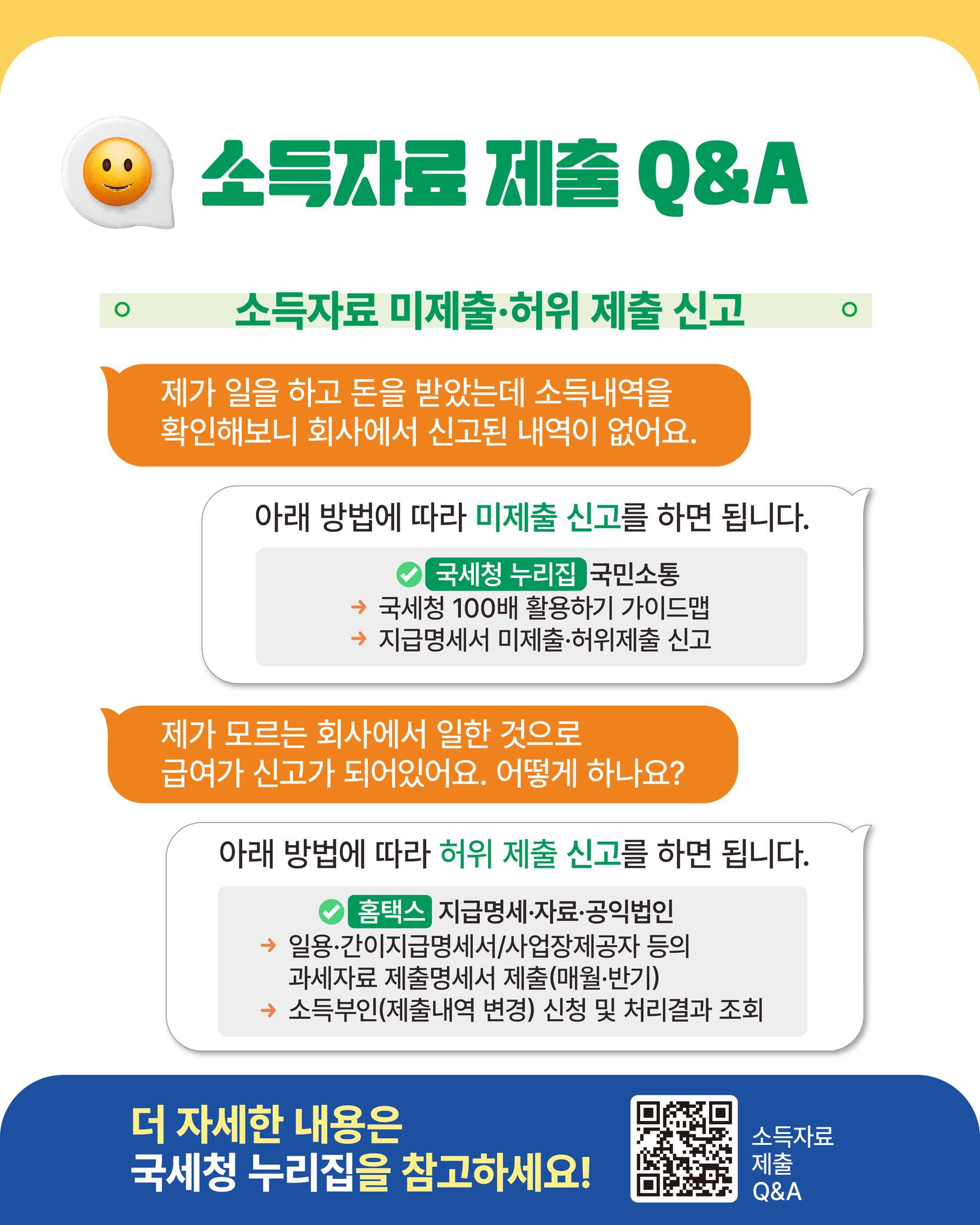

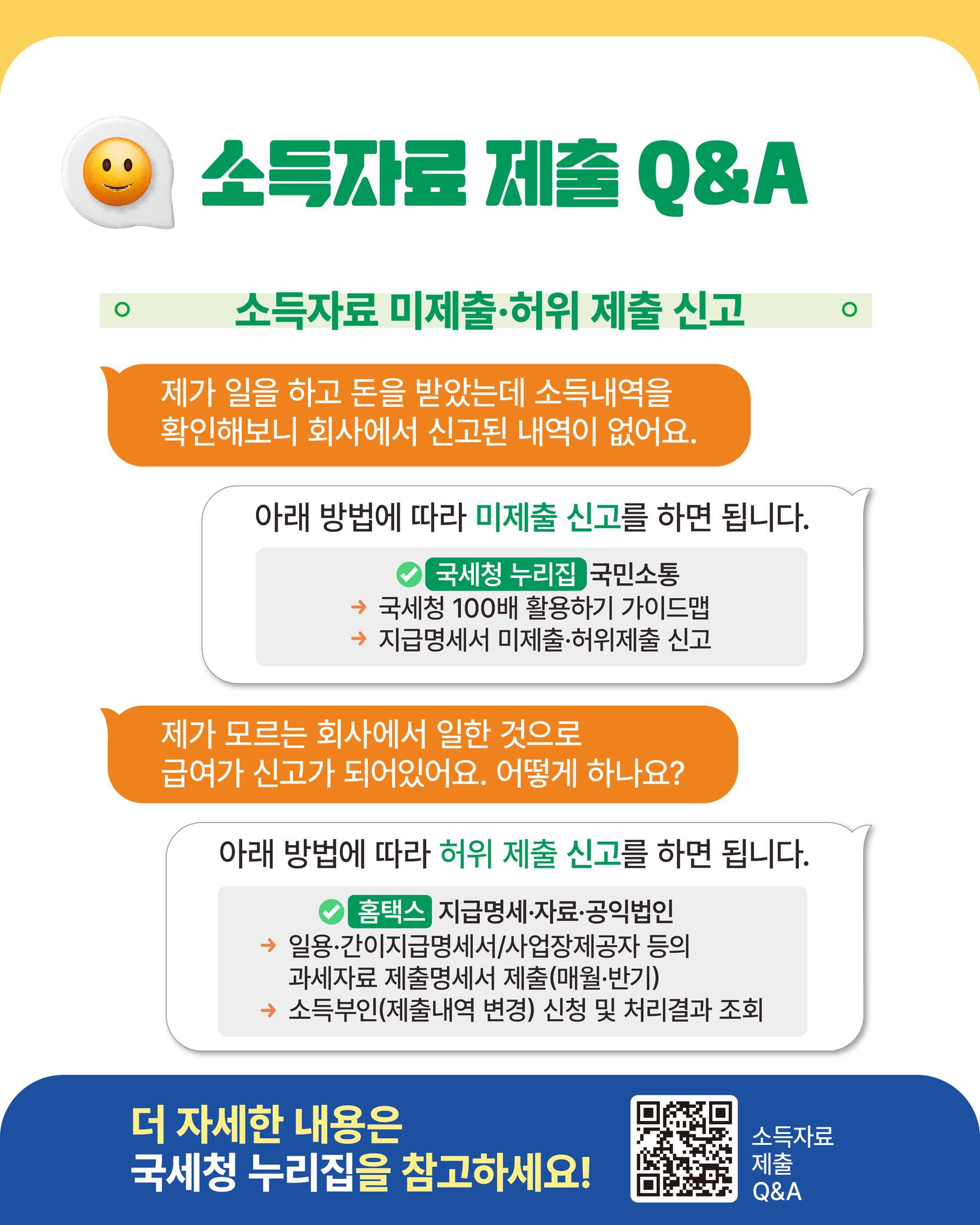

■ 소득자료 미제출·허위 제출 신고 Q&A

Q. 제가 일을 하고 돈을 받았는데, 소득내역을 확인해보니 회사에서 신고된 내역이 없어요.

A. 아래 방법에 따라 미제출 신고를 하면 됩니다.

· 국세청 누리집 국민소통 → 국세청 100배 활용하기 가이드맵 → 지급명세서 미제출·허위제출 신고

Q. 제가 모르는 회사에서 일한 것으로 급여가 신고가 되어 있어요. 어떻게 하나요?

A. 아래 방법에 따라 허위 제출 신고를 하면 됩니다.

· 홈택스 지급명세·자료·공익법인 → 일용·간이지급명세서/사업장제공자 등의 과세자료 제출명세서 제출(매월·반기) → 소득부인(제출내역 변경) 신청 및 처리결과 조회

■ 더 자세한 내용은 국세청 누리집을 참고하세요!

☞ 소득자료 제출 Q&A

Q&A로 알아보는 '실시간 소득파악 제도'

"소득자료 제출, 어렵지 않아요!"

■ 소득자료 제출 시 유의사항

1. 소득종류에 맞는 소득자료 제출

원천징수의무자는 소득자의 소득 종류에 맞는 소득자료를 제출해야 합니다.

잘못 제출할 경우 가산세 등 불이익이 발생할 수 있습니다.

2. 인적용역 사업자의 정확한 업종코드 기재

업종코드를 잘못 기재하면 고용보험 적용 대상임에도

고용보험 혜택에서 누락될 수 있으므로 정확한 업종코드를 기재하여

간이지급명세서(거주자의 사업소득)를 제출해야 합니다.

3. 제출기한 내 정확한 소득자료 제출

소득자료(일용근로소득 지급명세서, 간이지급명세서)를 기한 내 제출하지 않거나

원천징수이행상황신고서 상 실제 지급액과 소득자료의 지급액이 서로 다른 경우 가산세가 부과될 수 있습니다.

■ 일용근로소득 지급명세서 Q&A

Q. 일용근로자의 원천징수세액이 0원인 경우에도 일용근로소득 지급명세서를 제출해야 하나요?

A. 네. 원천징수 할 세액이 없어도 일용근로소득을 지급한 경우에는

일용근로소득 지급명세서를 제출해야 합니다.

Q. 고용보험을 위해 '근로내용 확인신고서'를 제출한 경우에 지급명세서를 제출해야 하나요?

A. 고용노동부(근로복지공단)에 '근로내용 확인신고서'를 제출하실 때

①사업자등록번호와 ②국세청 일용근로소득 신고란을 작성하여 제출하시면,

국세청에 일용근로소득 지급명세서를 제출한 것으로 봅니다. (소득령§213④)

■ 간이지급명세서 (거주자의 기타소득) Q&A

Q. 모든 기타소득에 대해 간이지급명세서를 제출해야 하나요?

A. 아니요. 모든 기타소득이 아닌 인적용역 관련 기타소득*이 제출대상입니다.

*「소득세법」 제21조 제1항 제19호(예: 강연료, 자문료 등)에 해당하는 인적용역 기타소득

Q. 인적용역 기타소득은 원천징수이행상황신고서 작성 시 어느 항목에 기재하나요?

A. 원천징수이행상황 신고서 작성 시에는 기타소득 인적용역 코드(A59)에 기재해야 합니다.

그 외 코드(A42)에 기재하지 않아야 합니다.

■ 간이지급명세서 Q&A

Q. 간이지급명세서를 매월 제출하고 있습니다. 연간지급명세서도 제출해야 하나요?

A. 아니요. 간이지급명세서(거주자의 사업·기타소득)를 매월 제출한 경우

그 부분에 대한 연간 지급명세서는 제출하지 않아도 됩니다.

다만, 상용근로소득, 연말정산 사업소득*은 별도로 연간 지급명세서를 제출해야 합니다."

* 보험설계사, 방문판매원, 음료배달원

Q. '25년 이후에 간이지급명세서(거주자의 기타소득)를 제출하지 않은 경우에도 가산세 부과가 유예되나요?

A. 간이지급명세서(거주자의 기타소득) 미제출 가산세 유예제도는

'24. 12. 31. 종료됨에 따라 '25년 지급분부터는 미제출 가산세 부과 규정이 적용됩니다.

■ 소득자료 미제출·허위 제출 신고 Q&A

Q. 제가 일을 하고 돈을 받았는데, 소득내역을 확인해보니 회사에서 신고된 내역이 없어요.

A. 아래 방법에 따라 미제출 신고를 하면 됩니다.

· 국세청 누리집 국민소통 → 국세청 100배 활용하기 가이드맵 → 지급명세서 미제출·허위제출 신고

Q. 제가 모르는 회사에서 일한 것으로 급여가 신고가 되어 있어요. 어떻게 하나요?

A. 아래 방법에 따라 허위 제출 신고를 하면 됩니다.

· 홈택스 지급명세·자료·공익법인 → 일용·간이지급명세서/사업장제공자 등의 과세자료 제출명세서 제출(매월·반기) → 소득부인(제출내역 변경) 신청 및 처리결과 조회

■ 더 자세한 내용은 국세청 누리집을 참고하세요!

☞ 소득자료 제출 Q&A

이 누리집은 대한민국 공식 전자정부 누리집입니다.

이 누리집은 대한민국 공식 전자정부 누리집입니다.