기획재정부는 “펀드 분배금을 배당소득으로 일원화하는 것은 업계의 집행가능성, 과세 형평성 등을 고려한 것”이라고 밝혔습니다.

11월 16일 머니투데이 <“사모펀드 다 망한다” 49.5% 세금 폭탄…금투세 ‘날벼락’>에대한 기획재정부의 설명입니다

[기사 내용]

□ 11.16.(목) 머니투데이는「(단독)“사모펀드 다 망한다” 49.5% 세금 폭탄…금투세 ‘날벼락’」기사에서,

ㅇ “사모펀드가 세금 폭탄 날벼락을 맞을 운명에 처했다. 정부가 금투세 시행 2년 유예 내용을 담은 세법 개정안을 만들면서 사모펀드 투자수익에 양도세(22%) 대신 배당소득세를 적용키로 하는 내용을 포함한 것 때문이다“라고 보도

[기재부 입장]

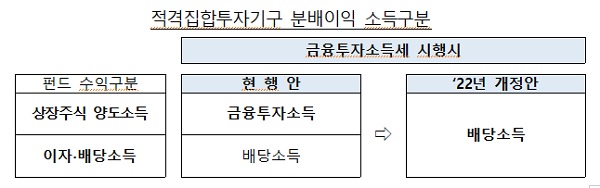

① 적격펀드 분배이익을 배당소득으로 일원화하는 것은 금융투자협회 등 업계 건의를 반영한 것입니다.

ㅇ 올 초 정기세법 개정 검토 당시, 금융투자협회 등으로부터 현행안대로 분배이익을 원천에 따라 금융투자소득, 배당소득으로 나누어 과세하게 되면, 기준가격 관리 등 금융회사의 원천징수 시스템 구축이 어렵다는 금융회사의 건의를 수용한 것입니다.

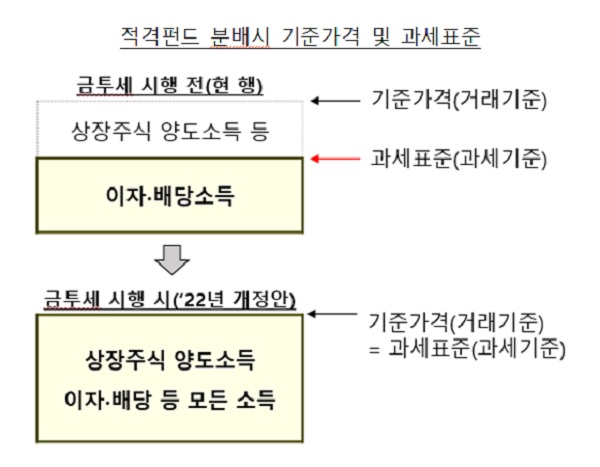

② 금융투자소득세 시행 전인 현재, 펀드 분배이익을 배당소득으로 과세하고 있으므로 시행 이후에도 지금처럼 배당소득으로 과세하려는 취지입니다.

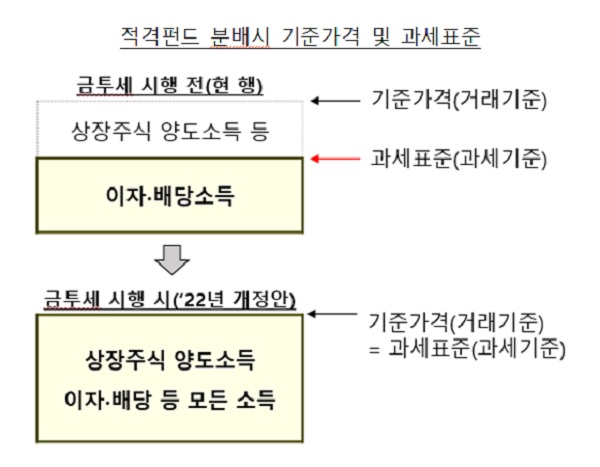

ㅇ 다만 금융투자소득세가 시행되면 모든 금융투자상품으로부터의 이익이 과세됨에 따라, 종전에 펀드 과세표준에서 제외되었던 국내 상장주식 매매·평가손익 등이 과세됨에 따라 과세표준이 증가하게 되고,

ㅇ 펀드 이익을 분배할 경우, 배당소득 금액이 증가하여 이자·배당소득이 연 2천만원 초과하는 금융소득종합과세 대상자는 최고 45%(지방세 포함시 49.5%) 세율로 과세될 가능성이 있습니다.

ㅇ 이렇게 과세되는 이유는 금융소득종합과세 제도 자체가 고액자산가에 대한 적정 과세를 위해 이자·배당소득이 연 2천만원 초과하는 경우 종합소득과 합산(6~45%)하여 과세하는 체계이기 때문입니다.

적격펀드 분배시 기준가격 및 과세표준

적격펀드 분배시 기준가격 및 과세표준③ 이는 금융투자소득세 시행에 따라 상장주식 양도소득이 과세되면서 발생하는 불가피한 문제로 정부는 금융투자소득세를 2년간 유예하여 시행시 발생할 수 있는 여러 가지 쟁점을 조정·보완하는 방안을 추진중입니다.

문의 : 기획재정부 금융세제과(044-215-4230)

이 누리집은 대한민국 공식 전자정부 누리집입니다.

이 누리집은 대한민국 공식 전자정부 누리집입니다.